L’effondrement simultané des actions et des obligations met en question les stratégies traditionnelles de diversification. Quelles sont les solutions pour y faire face ?

Qu’est-ce qu’un portefeuille équilibré?

La pierre angulaire d’une saine gestion de fortune passe par la diversification, qui permet de ne pas placer tous ses œufs dans le même panier. Pour établir un portefeuille qui soit adapté aux besoins de l’investisseur, de son exigence de rendement et de sa sensibilité aux risques, on procède tout d’abord par l’établissement d’un portefeuille qui doit rester stable sur le long terme, dans une vision stratégique. C’est pourquoi on l’appelle justement allocation stratégique, basée sur la répartition entre actions et obligations.

« Cette allocation stratégique est cependant affinée avec des déviations tactiques lorsqu’on a des vues sur certaines classes d’actifs ou régions », explique Ivan Guidotti, responsable des investissements de la société XO Investments à Neuchâtel. Fondamentalement, plus le portefeuille stratégique contient d’actions, plus il est risqué. C’est ainsi qu’on distingue le portefeuille dit conservateur, avec une part prépondérante d’obligations et à l’autre extrême le portefeuille risqué, avec un pourcentage élevé d’actions. Entre-deux figure le portefeuille dit équilibré, qui compte traditionnellement une proportion de 60% d’actions contre 40% d’obligations.

Quand les actions et les obligations plongent simultanément

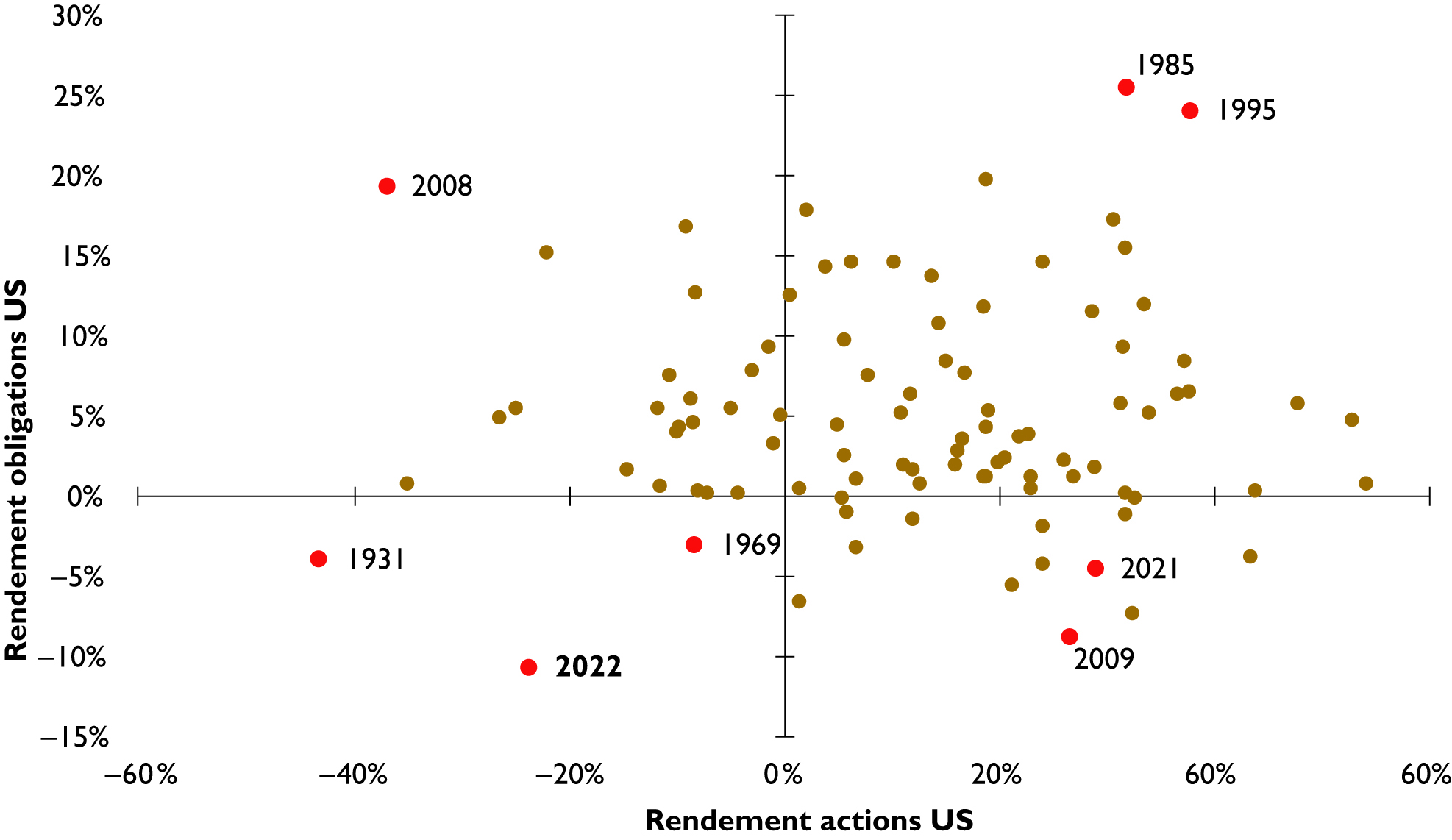

Comme on le voit clairement, sur ce graphique, seules trois années depuis 1926 ont été marquées par des rendements négatifs à la fois des actions et des obligations : 1931, 1969 et… 2022 (données jusqu’à fin septembre).

Source : Bloomberg / Lombard Odier

Succès du portefeuille équilibré

« Au cours des dernières années, le portefeuille équilibré a bien rempli ses objectifs puisqu’il a permis de dégager un solide rendement tout en préservant la stabilité du capital, poursuit notre interlocuteur. Il s’est montré particulièrement efficace durant la crise de 2008, où l’effondrement du marché des actions a été compensé par la montée des obligations », comme on le voit clairement sur le graphique (ci-contre) pour les marchés américains, fourni par Lombard Odier.

Cette remontée résulte de la politique très expansive des banques centrales, qui ont fait tomber les taux d’intérêt jusqu’à zéro, voire en dessous. Cependant, la persistance de taux d’intérêt très bas sur la longue durée a diminué l’attrait pour les obligations.

« C’est la raison pour laquelle les investisseurs se sont progressivement tournés vers des obligations d’entreprise et vers des titres à revenu fixe à haut rendement, afin d’augmenter leur rentabilité. Ce qui était tout à fait acceptable dans un environnement économique favorable, marqué par l’absence d’inflation. »

Changement de régime

Mais cette année, la donne a changé. En effet, la chute du marché des actions n’a pu bénéficier de la compensation en provenance du marché obligataire. En effet, la pression inflationniste oblige les banques centrales à intervenir pour faire monter les taux d’intérêt, à l’inverse de ce qui s’était passé lors de la crise de 2008.

« En conséquence, poursuit notre spécialiste, le marché des obligations a pris la même direction que celui des actions, réduisant ainsi à néant les effets de la diversification entre ces deux classes d’actifs. Ce résultat s’avère très dommageable sur les portefeuilles équilibrés. Surtout, cela montre, qu’à certains moments, quand on a le plus besoin, l’effet positif de la diversification peut disparaître. Si cette crise ne va pas durer éternellement, le retour de la stagflation, c’est-à-dire une faible croissance couplée à une forte inflation, n’est plus improbable. Et si l’on entre dans une telle période, quel sera l’impact sur le portefeuille, et finalement, sur l’investisseur lui-même, en cas de forte baisse ? Est-ce que ce sera supportable ou non ? »

Adaptations des portefeuilles

Dans ce nouvel environnement, les portefeuilles équilibrés actuels ne répondent peut-être plus aux besoins des investisseurs. « Une analyse est indispensable pour les évaluer et procéder éventuellement à des réallocations afin de les adapter à la situation nouvelle, constate notre interlocuteur. Dans cette perspective, on peut distinguer deux tendances actuelles : la première approche consiste à réduire la complexité du portefeuille, tandis que la seconde vise au contraire à l’augmenter. Concrètement, dans le premier cas, si l’on a par exemple investi dans des instruments financiers en gestion alternative, tels que le private equity, c’est-à-dire dans des sociétés non cotées, on peut envisager d’en sortir pour revenir sur les obligations. Cette démarche a d’autant plus de sens que ces dernières offrent à nouveau un rendement qui peut être suffisant. L’autre tendance, qui vise donc à accroître à l’inverse la complexité du portefeuille, consiste à investir par exemple dans des hedge funds, afin de bénéficier de l’effet de la diversification lorsqu’il s’avère le plus nécessaire. »