Souvent décriée par le monde académique pour son caractère prétendument ésotérique, l’analyse technique constituerait pourtant un précieux complément à l’analyse fondamentale dans le cadre de la gestion de fortune.

Les méthodes de l’analyse technique

Les cours des valeurs boursières constituent la matière première de l’analyse technique. C’est pourquoi on l’appelle également chartisme, par référence au chart (graphique). Le travail du chartiste va donc consister à mettre en évidence les tendances qu’il pressent au moyen d’un certain nombre de constructions graphiques, parmi lesquelles les lignes de résistances, de soutiens ou autres couloirs de tendances. Mais, rappelle Lars Kalbreier, CIO de la banque Edmond de Rothschild, qui utilise systématiquement l’analyse technique en complément de l’analyse fondamentale, « pour que ces signaux soient significatifs à la hausse comme à la baisse, il faut qu’ils soient accompagnés d’un volume élevé de transactions, qui leur donne leur calibration ».

Il faut souligner qu’en raison du caractère empirique de cette approche, le chartiste devra toujours confirmer un signal avant d’en tirer une conclusion définitive. Dans ce but, les professionnels recourent également à des méthodes statistiques, la plus connue étant la moyenne mobile. Dans sa forme la plus simple, la moyenne mobile est une série statistique dont chaque terme résulte de la moyenne arithmétique des cours des jours précédents. On constate que la moyenne mobile lisse l’évolution des cours et permet ainsi d’en dégager la tendance.

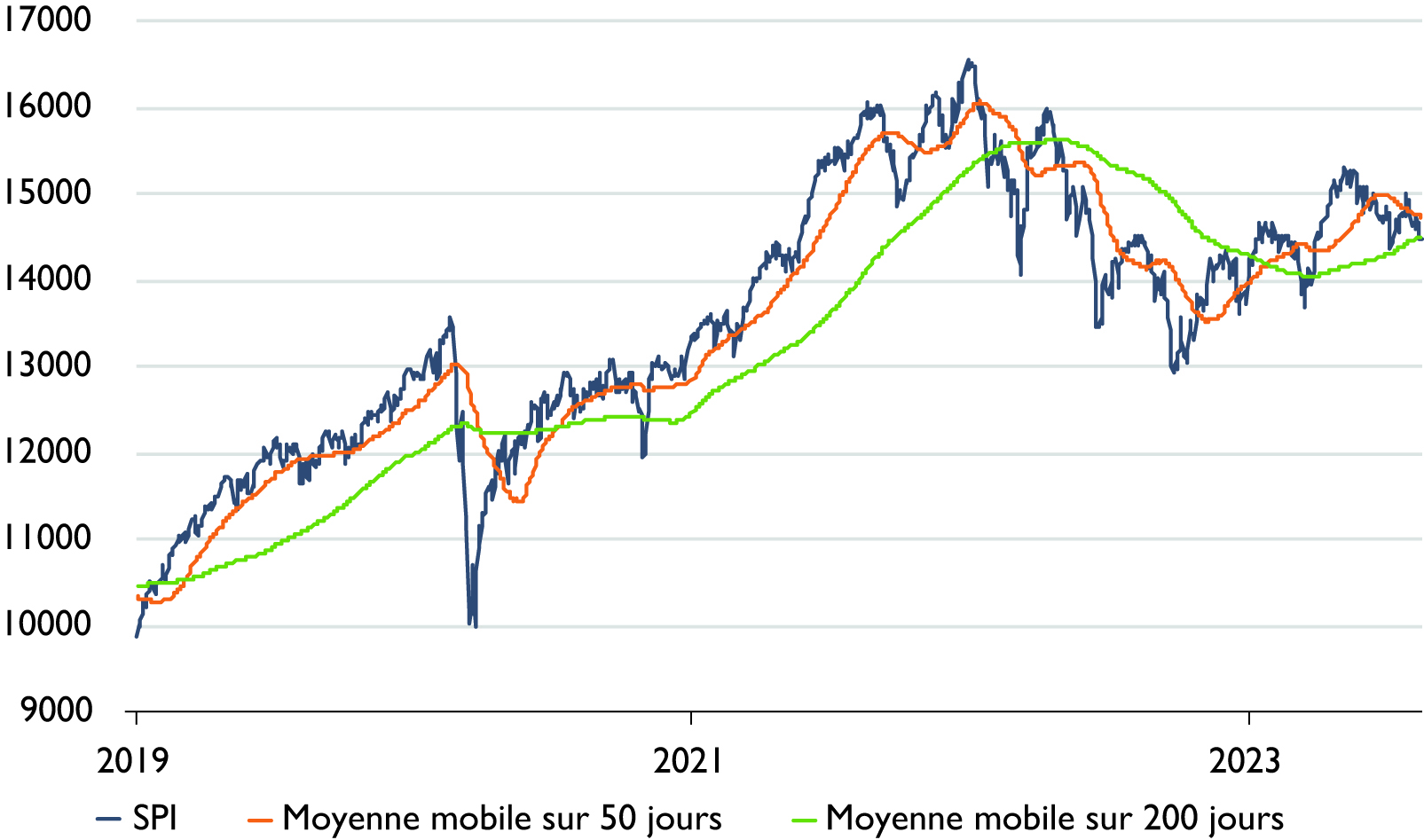

Croisement de l’indice et des moyennes mobiles

Le croisement des moyennes mobiles à 50 et 200 jours sur le SPI constitue une confirmation de la tendance dégagée par la traversée de l’indice par la moyenne mobile longue, mais uniquement lorsque ce phénomène se produit avec un fort volume.

Source : Bloomberg, Edmond de Rothschild

Comment utiliser les moyennes mobiles

Notre interlocuteur a préparé le graphique ci-contre représentant l’évolution du SPI (indice du marché suisse) du 1er janvier 2019 au 15 août 2023, ainsi que sa moyenne mobile à 200 jours. Lorsque cette moyenne mobile est traversée de haut en bas par le cours de la valeur sous-jacente, cette configuration constitue un signal de vente, sous réserve que ce mouvement se produise dans un volume élevé ; inversement, c’est un signal d’achat, lorsque le cours la traverse de bas en haut, avec un volume conséquent.

Pour affiner l’analyse, il faut recourir à plusieurs moyennes mobiles, dont les croisements fournissent des signaux plus fiables. C’est pourquoi figure également sur ce graphique la moyenne mobile sur 50 jours, qui a traversé cinq fois la moyenne mobile longue. Lorsque c’est de bas en haut, c’est un signal d’achat. C’est un signal de vente lorsque la traversée se fait de haut en bas. Mais dans les deux cas, seulement lorsque ce phénomène se produit accompagné d’un volume élevé de transactions. À la fin de la période sous revue, lorsque la moyenne mobile de 50 jours se rapproche de celle des 200 jours, mais sans l’avoir encore traversée, le message est un peu ambigu : cela traduirait « une sorte de perte de momentum dans le marché, mais que ne confirme pas l’évolution des volumes » comme le précise l’expert.

Indicateurs techniques

L’analyse technique ne se résume cependant pas à des configurations graphiques et autres moyennes mobiles, mais s’appuie également sur des indicateurs techniques, tels que le ratio des puts (options de vente) et des calls (options d’achat) sur un indice, qui fournit une information sur le sentiment des opérateurs sur le marché. Un autre indicateur, également très suivi par notre interlocuteur, est le volume des transactions réalisées par les dirigeants d’une société sur leurs propres titres : « Le signal est particulièrement fort lorsqu’ils les achètent. En effet, cela tend à prouver qu’ils ont une grande confiance dans leur entreprise, alors qu’ils ont accès à toute la panoplie des instruments financiers sur l’ensemble du marché. À l’inverse, les ventes sont nettement moins significatives, car elles reflètent également le besoin de diversification des vendeurs ou le moment où les titres sont libérés, sans qu’il y ait forcément de lien avec l’état de santé de l’entreprise. »

Pour tirer parti au maximum de l’analyse technique, sur laquelle notre banquier partageait le scepticisme des milieux académiques au début de sa carrière, il faut s’en servir « comme un véritable outil de gestion du risque, qui permet ainsi d’éliminer le caractère émotionnel des décisions d’investissement. »

Outil de gestion du risque

À l’appui de sa démarche, Lars Kalbreier recourt à l’analogie des feux de la circulation : « Si un gestionnaire estime qu’un titre est sous-évalué, on recourt à l’analyse technique pour valider ou infirmer cet avis. Si cette seconde approche le contredit, cela constitue un feu rouge. Dans ce cas, il faut couper sa position, tout en continuant à observer l’évolution de la situation. Ce n’est que lorsque les deux types d’analyse concordent dans un sens positif pour la valeur passée au crible – c’est un feu vert – qu’on peut commencer à racheter. Cette stratégie permet de trouver des points d’entrée. »

L’investisseur individuel qui gère lui-même ses placements financiers sur les marchés peut aujourd’hui facilement trouver toute la batterie d’outils d’analyse technique sur de nombreux sites en libre accès, par exemple sur Swissquote (www.swissquote.ch). Mais il faut encore savoir les interpréter. Si l’on a les moyens de faire gérer son portefeuille et que l’on est convaincu par la contribution de l’analyse technique, « qui apporte une véritable surperformance » selon notre spécialiste, c’est sans doute un des points importants à aborder avec son gérant potentiel pour savoir s’il l’intègre dans sa stratégie.