On savait déjà que les sociétés civiles immobilières (SCI) françaises étaient source de double imposition en cas de succession qui peut s’avérer catastrophique si le ou les héritiers(s) n’ont pas de lien de parenté proche avec le défunt, comme je l’explique dans mon billet du 17 décembre dernier. Mais, pour enfoncer le clou, un arrêt du Tribunal fédéral (TF) du 13 décembre dernier (2C_365/2021) confirme la pratique de l’administration fiscale vaudoise de soumettre les parts de telles sociétés détenues par des résidents suisses à l’impôt sur la fortune, sous certaines conditions, et avec d’éventuelles conséquences sur l’impôt sur le revenu.

Que dit l’arrêt du TF ?

Avant de détailler les conséquences de cet arrêt, il est nécessaire de s’y arrêter un instant. Le TF a statué sur recours d’une contribuable établie dans le canton de Vaud qui détient deux immeubles en France, d’une valeur d’un peu plus d’un million d’euros, par le biais d’une SCI. La France n’a pas prélevé l’impôt sur la fortune immobilière (IFI) au niveau des associés la SCI car la valeur de ces deux immeubles était inférieure à 1,3 million d’euros. En revanche, le canton de Vaud a soumis les parts de la SCI à l’impôt sur la fortune, considérant qu’elles constituaient de la fortune mobilière, et non pas immobilière, sans tenir compte du traitement fiscal en transparence de la SCI en France.

Argumentaire de la recourante

Dans son recours, la contribuable rappelait que la France considérait la SCI comme fiscalement transparente. Cela signifie que l’administration fiscale française attribue, fiscalement, l’immeuble directement aux associés de la SCI en fonction de leur participation respective. Si l’administration fiscale vaudoise avait eu la même approche, elle n’aurait pas imposé les parts de la SCI, car la société détient uniquement des biens immobiliers à l’étranger. Or, selon le droit fiscal suisse, les immeubles situés à l’étranger sont exemptés de l’impôt sous réserve de progressivité. Ceci veut dire que l’administration fiscale vaudoise en tiendrait uniquement compte pour déterminer le taux de l’impôt applicable à la fortune imposable. En d’autres termes, la prise en compte des immeubles sis en France détenus par le truchement de la SCI aurait conduit à un taux moyen d’imposition des autres biens plus élevé, mais sans que ces biens immobiliers entrent dans le patrimoine imposable.

Qu’est-ce qu’une SCI au regard du droit suisse ?

Si l’on est peu familiarisé avec les arcanes du droit fiscal, on peut s’étonner de cette divergence de traitement fiscal de la SCI des deux côtés de la frontière. En fait, explique Cedric Panchaud, avocat et expert fiscal diplômé, associé en l’étude Beker, Guiramand & Associés : « La forme juridique de SCI française n’existe pas en droit suisse. La première étape dans l’analyse consiste donc à déterminer à quelle forme juridique suisse on peut la rattacher. Le TF a ainsi confirmé l’analyse du canton de Vaud, considérant la SCI comme une personne morale. » En d’autres termes, et pour reprendre le jargon juridique, elle est dite opaque, c’est-à-dire qu’à l’instar d’une SA ou d’une Sàrl, elle sera soumise à un impôt à deux étages : tout d’abord au niveau de la société, puis une seconde fois sur les dividendes versés aux détenteurs de parts. Parts qui sont donc considérées comme des valeurs mobilières. « Bien que le TF tienne également compte, mais de manière secondaire, du statut fiscal de la société dans le pays d’origine, qui est en l’occurrence la transparence, ce facteur n’a pas joué de rôle dans ce dossier. »

Convention de double imposition

Le processus d’analyse n’est cependant pas encore terminé, précise notre interlocuteur : « Les juges doivent vérifier dans une ultime étape s’il existe une convention de double imposition limitant le droit d’imposition de la Suisse. Tel est le cas selon la convention de double imposition en matière d’impôt sur le revenu et sur la fortune conclue entre la Suisse et la France. Au terme de cette convention, la Suisse doit renoncer à percevoir l’impôt sur des parts de sociétés immobilières détenant des immeubles en France lorsque ces parts sont imposées en France. Or, la France prélève uniquement l’impôt sur la fortune lorsque l’immeuble détenu par la SCI vaut plus de 1,3 million d’euros. Aussi, les juges sont arrivés à la conclusion que c’est à bon droit que l’administration fiscale vaudoise a considéré que le droit du canton de Vaud de soumettre les parts des SCI à l’impôt sur la fortune en Suisse n’est pas limité par la convention de double imposition en dessous de ce seuil. En conclusion, et c’est la mauvaise surprise pour les détenteurs de parts dans des SCI détenant des biens immobiliers exonérés en France parce que d’une valeur inférieure à 1.3 million d’euros, le canton de Vaud peut soumettre ces parts de SCI à l’impôt sur la fortune. Le TF conforte cette pratique, qui pourrait donc être reprise par les autres cantons, et notamment à Genève. »

Autres conséquences

Mais les conséquences de cet arrêt pourraient aller beaucoup plus loin si l’on en croit Aubin Robert, fiscaliste auprès d’Avacore Family Office : « Si l’on va jusqu’au bout du raisonnement retenu par le TF, la distribution par la SCI du prix de vente du bien qu’elle détenait ou la dissolution de la SCI pourrait être vue comme un rendement de la fortune mobilière taxable en Suisse. » L’arrêt pourrait également avoir un fort impact fiscal pour un certain nombre de contribuables selon le mode de financement du ou des biens immobiliers détenus par la SCI, que ce soit par un emprunt bancaire ou par un prêt d’associé. Commençons par le prêt bancaire.

SCI financée par un emprunt bancaire

« Si la société a été jusqu’à présent traitée en pure transparence dans le canton de domicile de l’associé, la dette a été portée au passif de la déclaration du contribuable, poursuit notre interlocuteur. Cette dette a alors été répartie proportionnellement entre les actifs bruts français et suisses. Cela a pour conséquence qu’une partie de la dette a été déduite en Suisse alors même qu’elle a servi à financer un bien immobilier français, qui est pris en compte uniquement pour la progressivité de l’impôt en Suisse. »

Situation actuelle

Pour être concret, le fiscaliste prend l’exemple suivant : « On part de l’hypothèse que le bien français acquis par la SCI vaut un million de francs, financé avec une dette bancaire de 500’000 francs souscrite par la société. On suppose également que le bien représente 10% des actifs bruts du contribuable et que ses actifs suisses en constituent le solde, soit 90%. Donc, selon cette clé de répartition, 90% de la dette a été déduite des actifs détenus en Suisse, c’est-à-dire pour un montant de 450’000 francs (= 90% x CHF 500’000). »

Arrêt du TF appliqué

Mais si l’arrêt du TF était appliqué jusqu’au bout de la logique, cette dette risquerait d’être uniquement retenue pour valoriser les parts de la SCI, c’est-à-dire qu’elles seraient ramenées à 500’000 francs, après la déduction de la dette de 500’000 francs et non plus déduite pour partie de l’assiette taxable en Suisse. « L’actif net taxable augmenterait donc du montant de la dette qui n’est plus déductible en Suisse, c’est-à-dire de 450’000 francs ainsi que de la valeur des parts de 500 000 francs, qui ne seraient pas taxées en France puisque d’un montant inférieur à 1,3 million d’euros. Il en résulterait mathématiquement une augmentation de l’impôt sur la fortune suisse. »

SCI financée par un prêt d’associé

Avant d’aller plus loin, il est nécessaire de comprendre que les SCI ont le plus souvent un capital social faible, qui peut être de 1’000 euros seulement. « Les frais d’acquisition et le prix lui-même sont donc financés par un apport des associés. Il s’agit comptablement d’un prêt de l’associé, et donc d’une dette pour la société. Ce prêt d’associé est dénommé « compte courant d’associé » du côté français. »

Situation actuelle

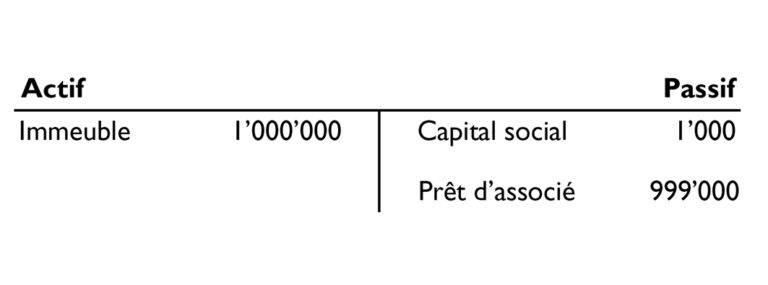

Pour illustrer son propos, Aubin Robert prend l’exemple d’un bien acquis pour un million d’euros. Le capital social est de 1’000 euros. Le reste du financement vient du prêt d’associé de 999’000 euros, comme on le voit dans le bilan ci-dessous :

« L’associé possède donc deux actifs différents : les parts de la SCI dont la valeur n’est que de 1’000 euros, d’une part, et sa créance d’associé pour 999’000 euros, d’autre part. Si la société est traitée en transparence, ces aspects ne sont pas pris en considération. »

Application de l’arrêt du TF

Si les cantons changeaient leur pratique, le traitement fiscal pourrait s’en trouver modifié, poursuit l’expert : « Il faudrait examiner la comptabilité de la SCI, quand elle existe car elle n’est pas obligatoire en France. Dans ce cadre, le prêt d’actionnaire de 999’999 euros serait taxable en Suisse, même si les parts de la SCI l’étaient en France également, si par hypothèse il y a d’autres biens, car il ne s’agit pas du même actif. Il y aurait potentiellement une double imposition économique car un prêt d’actionnaire, du côté français, n’est pas toujours déductible pour valoriser les parts de la SCI pour l’Impôt sur la Fortune Immobilière (IFI), tandis que la convention fiscale autorise incontestablement la Suisse à taxer cette créance. Espérons qu’on n’aille pas jusque-là. »